De laatste jaren zijn er steeds meer zelfstandigen zonder personeel (zzp’ers) bijgekomen. Het gaat hierbij om mensen die ofwel volledig als zelfstandige werken, ofwel dit combineren met een dienstverband in loondienst. Werkt u met zzp’ers of bent u een zzp’er? Wat is nu er wettelijk geregeld, waar moet en kunt u op letten en hoe wordt er gehandhaafd?

Voor een werkgever (ofwel opdrachtgever) is het van belang om na te gaan of er wel sprake is van echte zelfstandigheid of dat er sprake is van schijnzelfstandigheid. Een zzp’er die achteraf toch werknemer blijkt te zijn, kan voor de opdrachtgever namelijk flink in de papieren lopen.

Beoordeling arbeidsrelatie

In de jurisprudentie is invulling gegeven aan de vraag wanneer er sprake is van een arbeidsovereenkomst. Ingevolge de wet (artikel 7:610 BW):

- moet er sprake zijn van de bevoegdheid van de werkgever om aanwijzingen en instructies te geven (gezagsverhouding);

- moet de arbeid persoonlijk worden verricht;

- moet de werkgever als tegenprestatie loon betalen.

Ten aanzien van het gezagscriterium heeft de Hoge Raad in het Deliveroo-arrest verduidelijkt dat de rechter ook mag kijken of het werk dat wordt verricht ‘organisatorisch is ingebed’ in de organisatie en daarmee behoort tot de normale bedrijfsarbeid van de onderneming van de werkgever. Dat betreft echter slechts een van de in aanmerking te nemen omstandigheden. Er moet holistisch worden gekeken naar alle omstandigheden van het geval. Van belang kunnen onder meer zijn:

- de aard en duur van de werkzaamheden;

- de wijze waarop de werkzaamheden en de werktijden worden bepaald;

- de inbedding van het werk en degene die de werkzaamheden verricht in de organisatie en de bedrijfsvoering van degene voor wie de werkzaamheden worden verricht;

- het al dan niet bestaan van een verplichting het werk persoonlijk uit te voeren;

- de wijze waarop de contractuele regeling van de verhouding van partijen tot stand is gekomen;

- de wijze waarop de beloning wordt bepaald en waarop deze wordt uitgekeerd;

- de hoogte van deze beloningen;

- de vraag of degene die de werkzaamheden verricht daarbij commercieel risico loopt;

- de vraag of degene die de werkzaamheden verricht zich in het economisch verkeer als ondernemer gedraagt of kan gedragen (extern ondernemerschap).

De Hoge Raad heeft in bovengenoemd Deliveroo-arrest geen rangorde aangebracht tussen de diverse gezichtspunten. Inmiddels heeft de Hoge Raad geantwoord op prejudiciële vragen die waren gesteld door het gerechtshof Amsterdam. In reactie daarop oordeelde de Hoge Raad dat niet één aspect bepalend is. Zelfs als iemand zich vrijelijk mag laten vervangen door een ander, wat duidt op zelfstandigheid, kan het, vanwege alle andere aspecten, nog steeds een arbeidsovereenkomst zijn.

Dit houdt in de praktijk dus in dat hetzelfde werk, voor dezelfde opdrachtgever, voor iemand met ‘ondernemerschap’ géén arbeidsovereenkomst is, en voor iemand zonder ‘ondernemerschap’ wél.

Het begrip ‘ondernemerschap’ ziet op de algemene (ondernemers)situatie van de werkende, en kan dus ook betrekking hebben op omstandigheden buiten de specifieke verhouding tussen de werkende en zijn opdrachtgever.

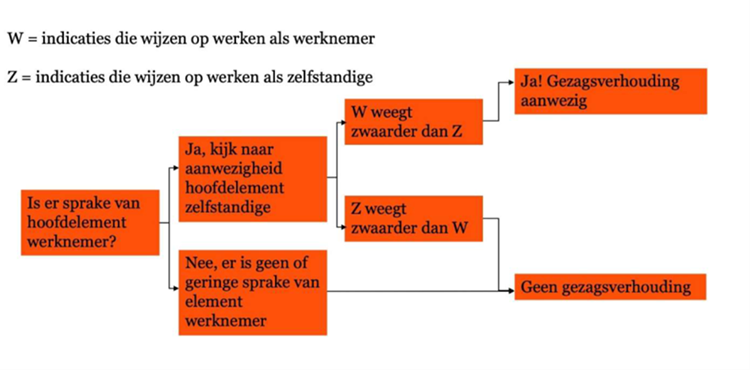

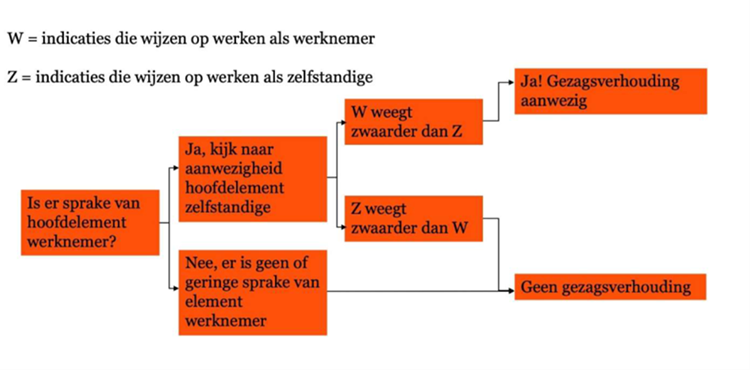

WZ-toets

Het wetsvoorstel ‘Wet verduidelijking beoordeling arbeidsrelaties en rechtsvermoeden’ is in juli 2025 bij de Tweede Kamer ingediend. Deze wet beoogt de schijnzelfstandigheid op te lossen. Schijnzelfstandigheid ontstaat met name vanwege onduidelijkheid over de invulling van het gezagscriterium. Het wetsvoorstel streeft naar een verduidelijking van dit gezagscriterium in artikel 7:610 BW.

Er wordt gesproken over een WZ-toets, waarbij W staat voor werknemer en Z voor zelfstandige.

Om te kunnen spreken over een werknemer kan gekeken worden naar de volgende indicatoren:

- De werkgevende is bevoegd om aanwijzingen en instructies te geven over de wijze waarop de werkende de werkzaamheden moet uitvoeren en de werkende moet deze ook opvolgen.

- De werkgevende heeft de mogelijkheid om de werkzaamheden van de werkende te controleren en is bevoegd om op basis daarvan in te grijpen.

- De werkzaamheden worden verricht binnen het organisatorisch kader van de organisatie van de werkgevende.

- De werkzaamheden hebben een structureel karakter binnen de organisatie.

- Werkzaamheden worden zij-aan-zij verricht met werknemers die soortgelijke werkzaamheden verrichten.

Indicatoren die wijzen op werken als zelfstandige binnen de arbeidsrelatie:

- De financiële risico’s en resultaten van de werkzaamheden liggen bij de werkende.

- De werkende zorgt voor een herkenbare en zelfstandige uitvoering van de werkzaamheden.

- De werkende is in het bezit van een specifieke opleiding, werkervaring, kennis of vaardigheden, die in de organisatie van de werkgevende niet structureel aanwezig is.

- Er is sprake van een korte duur van de opdracht en/of een beperkt aantal uren per week.

- Kenmerken die wijzen op ondernemerschap van de werkende (buiten de arbeidsrelatie gelegen) voor soortgelijke werkzaamheden (extern ondernemerschap).

Ook wordt in het wetsvoorstel VBAR in een nieuw in te voeren wetsartikel voorgesteld dat er op basis van een bepaald uurloon vastgesteld kan worden of er wel of geen sprake is van een arbeidsovereenkomst. Wanneer een werkende minder dan € 36 – bedrag wordt periodiek geïndexeerd – verdient, is het vermoeden dat er sprake is van een arbeidsovereenkomst. Het rechtsvermoeden kan worden ingeroepen door de werkende (of diens vertegenwoordiger). Het gaat hierbij om een weerlegbaar rechtsvermoeden. Dit betekent dat er niet automatisch een arbeidsovereenkomst ontstaat, maar de werkende kan zich in geval van een tarief onder de norm wel op het rechtsvermoeden van arbeidsovereenkomst beroepen en gemakkelijker een arbeidsovereenkomst opeisen (bij de eigen werkgever en desnoods via de civiele rechter). Het is dan aan de werkgever om dat rechtsvermoeden te ontkrachten.

Schijnzelfstandigheid en de handhaving hierop

Een schijnzelfstandige is iemand die door zichzelf en zijn opdrachtgever als zzp’er wordt aangemerkt, terwijl deze persoon in werkelijkheid werknemer is.

Vanaf 1 mei 2016 geldt de Wet deregulering beoordeling arbeidsrelaties (Wet DBA). In verband met politieke druk, voortkomend uit in de praktijk bestaande onzekerheid over de toepassing van deze wet, is de handhaving op schijnzelfstandigheid door de Belastingdienst opgeschort tot het moment waarop bepaalde knelpunten zijn opgelost. De opschorting duurde tot 1 januari 2025.

Kwaadwillenden

Vanaf 2025 is wel sprake van een zogenaamd handhavingsmoratorium. Dit houdt in dat de Belastingdienst aanwijzingen geeft als er volgens hen sprake is van een arbeidsovereenkomst, maar alleen naheft in uitzonderlijke gevallen van kwaadwillendheid.

De Belastingdienst had al de mogelijkheid kwaadwillenden te beboeten. Van kwaadwillendheid is sprake als de opdrachtgever of opdrachtnemer opzettelijk een situatie van evidente schijnzelfstandigheid laat ontstaan of voortbestaan, omdat hij weet – of had kunnen weten – dat er feitelijk sprake is van een dienstbetrekking (en daarmee een oneigenlijk financieel voordeel behaalt en/of het speelveld op een oneerlijke manier aantast). De Belastingdienst handhaaft in alle gevallen van kwaadwillendheid.

De Belastingdienst kan handhaven bij kwaadwillenden als hij de volgende drie criteria alle drie kan bewijzen:

- Er is sprake van een (fictieve) dienstbetrekking.

- Er is sprake van evidente schijnzelfstandigheid.

- Er is sprake van opzettelijke schijnzelfstandigheid.

De Belastingdienst legt dus niet meteen een correctieverplichting op, maar de opdrachtgever moet wel de aanwijzingen opvolgen door ofwel de afspraken met de zzp’er zodanig aan te passen dat er geen sprake meer is van een arbeidsovereenkomst, ofwel door de werkzaamheden van de zzp’er als dienstbetrekking te laten verwerken in de loonaangifte. Hiervoor krijgt de opdrachtgever meestal drie maanden de tijd. Worden de aanwijzingen niet of niet voldoende opgevolgd, dan volgt een correctieverplichting en boete vanaf het moment van het geven van de aanwijzing.

Overgangsregeling handhavingsmoratorium

Het kabinet heeft begin september 2024 aangekondigd dat er een overgangsregeling komt: een jaar waarin werkgevers en werkenden nog geen vergrijpboete krijgen als zij kunnen bewijzen dat zij stappen zetten tegen schijnzelfstandigheid. Het kabinet heeft dit besluit genomen, omdat vanuit de markt is gevraagd om duidelijkheid over het opheffen van het handhavingsmoratorium, zodat men zich hierop kan voorbereiden.

Naheffingen

In de praktijk betekent het opheffen van het handhavingsmoratorium dat de Belastingdienst tijdens controles naheffingen kan opleggen als er binnen bedrijven en organisaties sprake is van schijnzelfstandigheid. Wanneer een bedrijf of organisatie niet aan de regels voldoet, kan een naheffing tot maximaal vijf jaar terug worden opgelegd.

Toelichting

De Belastingdienst had een toelichting uitgebracht waarbij werd aangegeven hoe de beoordeling van de arbeidsrelatie zal plaatsvinden. Het Handhavingsplan arbeidsrelaties 2025 beschreef de wijze waarop de Belastingdienst in 2025 is gaan handhaven.

Bedrijfsbezoek

De Belastingdienst is per 2025 in principe gestart met bedrijfsbezoeken, waarbij met de opdrachtgever een gesprek gevoerd werd over de inhuur van zelfstandigen en extern personeel. Waar nodig werd de opdrachtgever gewezen op aandacht voor de kwalificatie van de arbeidsrelaties en mogelijke risico’s op schijnzelfstandigheid.

Boekenonderzoek

De Belastingdienst kan overigens (alsnog) ook voor een boekenonderzoek kiezen, bijvoorbeeld als de inschatting is dat er grote risico’s zijn of als de opdrachtgever werkt of blijft werken met schijnzelfstandigen. De Belastingdienst kan bij zo’n boekenonderzoek in alle gevallen weer correctieverplichtingen en naheffingsaanslagen opleggen.

Let op! De Belastingdienst kan daarbij alleen met terugwerkende kracht tot 1 januari 2025 corrigeren, tenzij sprake is van kwaadwillendheid.

Handhaving vanaf 2026

Met ingang van 1 januari 2026 zou het handhavingsmoratorium arbeidsrelaties en ook de zachte landing volledig opgeheven worden. Het kabinet heeft eind 2025 echter toch gekozen voor een gedeeltelijke verlenging van de zachte landing. Een volledige verlenging vond het kabinet ongewenst.

De gedeeltelijke verlenging betekent dat de Belastingdienst ook in 2026 in principe start met een bedrijfsbezoek in plaats van meteen met een belastingcontrole. De ondernemer krijgt daarna in principe de mogelijkheid om zijn bedrijfsvoering te verbeteren.

Let op! Het starten met een bedrijfsbezoek betekent niet dat de Belastingdienst niet alsnog een belastingcontrole kan starten na het bedrijfsbezoek. Die mogelijkheid had de Belastingdienst in 2025 al en dat blijft zo in 2026.

De Belastingdienst kan in 2026 – evenals in 2025 – wel naheffingen opleggen. Als sprake is van (evidente) schijnzelfstandigheid heeft de Belastingdienst dus de mogelijkheid om te handelen.

Waar in 2025 nog geen vergrijpboetes opgelegd konden worden, kan dat vanaf 2026 wel. De verlenging van de zachte landing geldt dus niet voor vergrijpboetes. De Belastingdienst kan een vergrijpboete opleggen als sprake is van (voorwaardelijke) opzet of grove schuld. Het kabinet vindt het onwenselijk om (voorwaardelijke) opzet of grove schuld nog langer onbestraft te laten en wil de zachte landing op dit punt daarom niet verlengen.

Let op! De Belastingdienst kan in 2026 ook weer kiezen of ze een belastingcontrole doet over een kalenderjaar of over een recent aangiftetijdvak.

De verlenging van de zachte landing geldt nog wel voor verzuimboetes. De Belastingdienst legt dus in 2026 nog geen verzuimboetes op.

Let op! De verlenging van de zachte landing geldt alleen in 2026. Vanaf 2027 zal de Belastingdienst dus niet meer starten met een bedrijfsbezoek en ook verzuimboetes opleggen.

Geen goedkeuring meer modelovereenkomsten

Ook is aangegeven dat de Belastingdienst geen modelovereenkomsten meer gaat goedkeuren, omdat modelovereenkomsten geen zekerheid vooraf kunnen geven over het werken buiten dienstverband. Dit hangt namelijk af van hoe er in de praktijk wordt gewerkt, niet van wat er in een contract staat. Alle lopende goedgekeurde modelovereenkomsten zijn wel automatisch tot eind 2029 verlengd. De Belastingdienst kan een modelovereenkomst echter intrekken als deze niet meer voldoet aan wet- en regelgeving en jurisprudentie of als blijkt dat niet volgens de voorwaarden van de modelovereenkomst gewerkt wordt of kan worden.

Verzoek beoordeling en checklist

De Belastingdienst heeft het formulier Verzoek vooroverleg beoordeling arbeidsrelatie gepubliceerd. U kunt dit formulier gebruiken als u wilt dat de Belastingdienst een arbeidsrelatie beoordeelt. Gebruik daarbij ook de Checklist vooroverleg beoordeling arbeidsrelatie. In deze checklist vindt u welke informatie u minimaal moet vermelden in uw verzoek.

Risico’s opdrachtgever

Als achteraf sprake blijkt te zijn van een arbeidsovereenkomst, dan loopt de opdrachtgever het risico van het betalen van (achterstallige loonbelasting), verlof, vakantietoeslag, premies werknemersverzekeringen en het werkgeversdeel in de pensioenpremie. Daarnaast kan een boete worden opgelegd met een terugwerkende kracht van vijf jaar.

Risico’s zzp’er

Niet alleen de opdrachtgever loopt een risico als achteraf de situatie anders blijkt te zijn. Ook zijn er risico’s voor de zzp’er. Denk aan een controle door de Belastingdienst van zijn aangifte inkomstenbelasting. Als de Belastingdienst hem niet aanmerkt als zzp’er, zal hij de aangifte corrigeren. Dit heeft als gevolg dat de aangegeven winst als loon wordt aangemerkt, waardoor bijvoorbeeld de zelfstandigenaftrek en de mkb-winstvrijstelling vervallen.

Uit te voeren acties

Het is van belang al alert te zijn op het werken met zzp’ers. Daarvoor moet u de gemaakte afspraken en alle feiten en omstandigheden in kaart brengen, om vervolgens op basis van de aandachtspunten uit het Deliveroo-arrest te beoordelen of sprake is van een arbeidsovereenkomst.

Tip! Als dat het geval is, dan is het van belang te kijken of de afspraken en de werkwijze zodanig kunnen worden aangepast dat er geen sprake van een arbeidsovereenkomst meer is. Dan kan het handig zijn gebruik te maken van modelovereenkomsten die zijn beoordeeld door de Belastingdienst.

Tip! Bekijk of het mogelijk is om als opdrachtgever de zzp’er een dienstverband aan te bieden indien u dit beiden een wenselijke situatie lijkt.

Disclaimer

Hoewel bij de samenstelling van deze Advieswijzer de uiterste zorg is nagestreefd, wordt geen aansprakelijkheid aanvaard voor onvolledigheden of onjuistheden. Vanwege het brede en algemene karakter van de Advieswijzer, is deze niet bedoeld om alle informatie te verschaffen die noodzakelijk is voor het nemen van financiële beslissingen.